Finanzplan erstellen für Businessplan

Wer ein Unternehmen gründen will, kommt an einem professionellen Finanzplan nicht vorbei. Auch wenn das Geschäftsmodell der Existenzgründung klar ist und auch schon Kunden vor der Tür stehen, verlangt jeder Geldgeber, einmal das Geschäftsmodell in Zahlen zu durchdenken. Dies ist insbesondere notwendig, um gerade nach Gründung etwaige Finanzierungslücken und Liquiditätsengpässe aufzudecken. Auch wenn die Gründungsidee innovativ und zukunftsweisend ist, stellt sich die Frage, wie Finanzlücken gedeckt werden können.

Musst Du aber dafür gut rechnen können und ein Experte in Excel sein? Nein. Unser kostenfreies Finanzplan-Tool führt Dich durch alle Stufen der Finanzplanung und hilft Dir Schritt-für Schritt bei der Finanzplanerstellung inkl. Download.

Bestandteile eines Finanzplans für den Businessplan

Es ist keinesweigs nur ein einziger Plan, den Gründer bei Banken und Investoren oder der Arbeitsagentur einreichen müssen, um Förderungen oder eine Finanzierung zu erhalten. Vielmehr besteht "der Finanzplan" aus Berechnungen zu Liquidität, Investionen, Überschussrechnungen und Haushaltsplänen.

Das Erstellen des Finanzplans beginnt mit einer kreativen Aufgabe und endet in einer Fleißaufgabe, nämlich dem Recherchieren und Heraussuchen von Kosten, die sowohl auf einen privat, aber auch auf die zu gründende Firma zukommen. Aber starten wir mit dem Schönen, aber auch dem Herausforderndsten, der Schätzung des Umsatzes.

Info vorab: Ein Finanzplan veranschaulicht Zahlen zu Deiner Unternehmung über einen Zeitraum von drei Jahren. Dabei solltest Du allerdings nicht jedes Jahr zusammengefasst betrachten. Den Leser interessiert im Finanzplan die Entwicklung Deiner Existenzgründung und die ist in der Monatsbetrachtung am besten nachzuvollzioehen. Du solltest also 36 Monate prognostizieren.

Absatzplanung & Preissetzung

Sich im Finanzplan zu überlegen, wieviel man verkaufen wird, ist eine Aufgabe, die Spaß macht, aber sie ist auch gleichzeitig die schwierigste Aufgabe. Eventuell hast Du bereits Anfragen von potenziellen Käuferinnen und Käufern, die sich für Dein Angebot interessieren. In dem Fall kannst Du schon mal eine Annahme über den anfänglichen Absatz treffen und hiervon ausgehend die weitere Entwicklung abschätzen. Hast Du noch gar keine Voranfragen für Deine Produkte oder Dienstleistungen, musst Du Annahmen treffen, wie viel Du realistischerweise zu Beginn verkaufen wirst und wie sich die Zahlen entwickeln werden.

Als nächstes musst Du den prognosizierten Absatz mit dem Preis versehen, zu dem Du Deine Produkte und Dienstleistungen anbieten willst.

Bei der Absatz und Preiseinschätzung besteht eine enge Verbindung zum Schriftteil des Businessplans, denn Du musst erläutern, wie Du auf die Zahlen kommst. Es ist nicht hinreichend, im Finanzplan einfach Zahlen anzunehmen und sie mit einem Preis zu versehen, sondern es muss für den Leser nachvollziehbar sein, woher Kundinnen und Kunden Dich kennen und wieso Sie Dich in Anspruch nehmen würden.

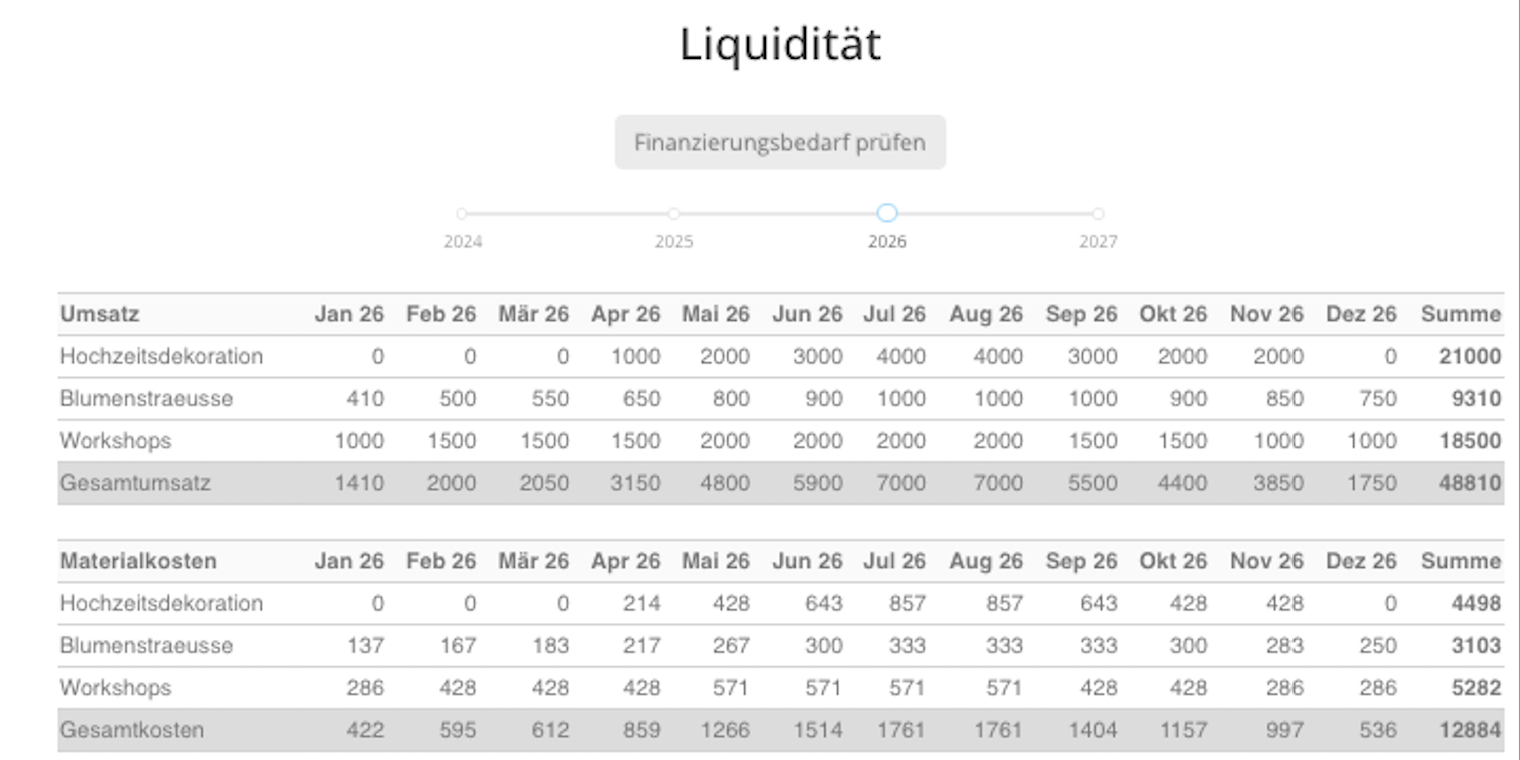

Liquiditätsplan & Kapitalbedarf

Die Liquiditätsplanung liefert wie der Name sagt Aussagen darüber, wie sich die finanzielle Ausstattung Deiner Unternehmung entwickelt. Gibt es Überschüsse in der Liquidität oder bist Du sogar zu bestimmten Zeitpunkten im Minus?

Um die Entwicklung abzuschätzen, besteht die Liquiditätsrechnung auf der einen Seite aus den Umsätzen und auf der anderen Seiten aus Kosten Deiner Unternehmung. Die Umsätze sind das Ergebnis der Absatzplanung, die oben erläutert wurde. Das Produkt aus Absatz und Preis wird in die Liquiditätsrechnung als Umsatz übernommen.

Die Kostenseite enthält alle Betriebskosten, die anfallen, sowohl als Ausgaben für Investitionen oder als laufende Kosten. Zu den laufenden Kosten zählen variable Kosten, die von der Anzahl Produkte oder Dienstleistungen abhängen, aber auch Fixkosten, die unabhängig vom Absatz sind und monatlich anfallen. Hierzu gehören z.B. Gemeinkosten in Form von Personalkosten oder Privatentnahmen für Dich als Gründer (Unternehmer-Gehalt).

Als Ergebnis des Abzugs der Kosten von den Umsätzen erhält man die Liquidität in den betrachteten Monaten. Ist der Betrag negativ, benötigst Du Kapital. Diesen Kapitalbedarf kannst Du als Eigenkapital oder als Fremdkapital (als Kredit) einbringen. Sowohl Eigenkapital als auch Fremdkapital erhöhen einmalig Deine Liquidität (z.B. wenn ein Kredit ausgezahlt wird). Beim Fremdkapital müssen in den nachfolgenden Zeiträumen Kapital-Rückzahlungen sowie Zinsen berücksichtigt werden.

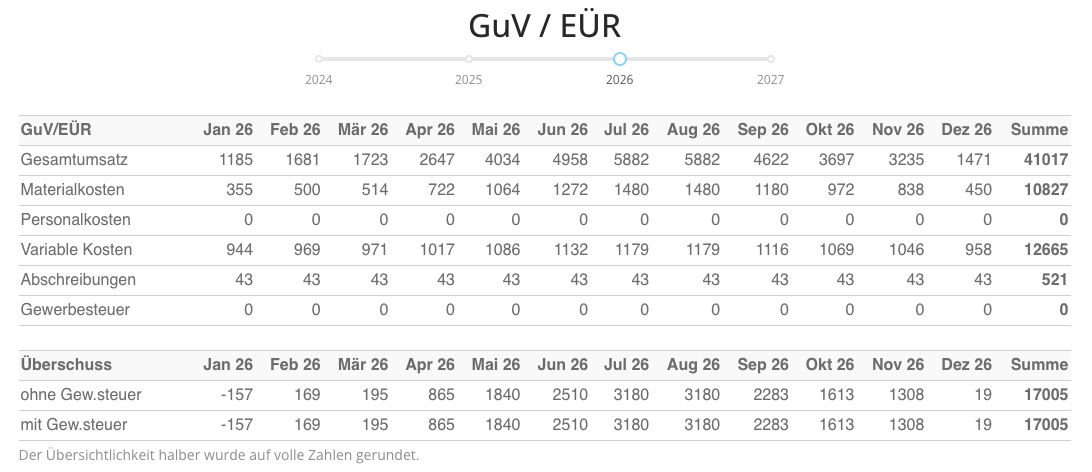

Gewinn- und Verlustrechnung (GuV) bzw. Einnahmen-Überschuss-Rechnung (EÜR)

Kurz vorab: Die Gewinn- und Verlustrechnung gilt für bilanzierende Unternehmen, d.h. Unternehmen, die im Handelsregister registriert sind. Dagegen ist eine Einnahme-Überschuss Rechnung für Freiberufler und Kleinunternehmer hinreichend. Sie ist im Vergleich zur GuV etwas vereinfacht.

Die Gewinn- und Verlustrechnung ist eine Zusammenfassung der Liquiditätsplanung insofern, dass die wesentlichen Umsatz- und Kostenpunkte hier nochmal aufgeführt werden. Bei der GuV geht es allerdings nicht um Liquidität, sondern die Ermittlung eines Gewinns. Daher ist ein entscheidender Unterschied zur Liquiditätsplanung, dass sie Netto-Werte enthält (d.h. vom Umsatz bzw. den Kosten wird die Mehrwertsteuer abgezogen). Auch getätigte Investitionen werden in der GuV anders gehandhabt als in der Liquiditätsplanung (s.u.).

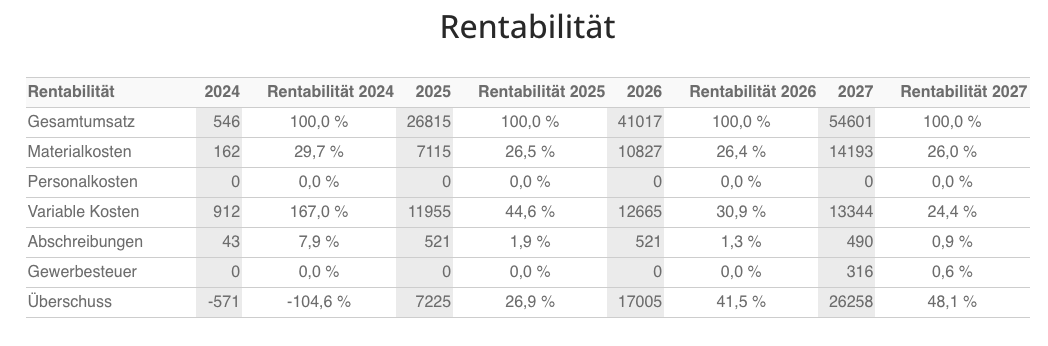

Rentabilitätsrechnung

Ist die Gewinn- und Verlustrechnung (GuV) eine Art Zusammenfassung der Liquiditätsplanung, so ist die Rentabilitätsrechnung eine Zusammfassung der GuV. Allerdings fasst die Rentabilitätsrechnung gleich alle betrachteten Jahre zusammen. Zusätzlich enthält sie die entscheidende Zahl zur Rentabilität, auf der es Kapitalgebern ankommt, die Gewinnquote als Quotient aus Gewinn und Kosten in dem jeweiligen Jahr.

Investitionsplan

Der Investitionsplan ist eine Liste über alle Einmalausgaben, die Du für Deine Unternehmung tätigst, unabhängig davon, wann Du sie tätigst. Neben den reinen Ausgaben wird auch die Abschreibung in den jeweiligen Jahren bei jeder Position festgehalten. Die Abschreibung ist eine Art "offizieller Wertverlust pro Jahr". Das Finanzamt sieht für jede Investition eine Lebensdauer vor. Diese wird in so genannten AfA-Tabellen festgehalten ("AfA" steht für "Absetzung für Abnutzung"). So werden z.B. Computer und Mobilfunkgeräte über drei Jahre abgeschrieben, Büromöbel dagegen in 12 Jahren. Entsprechend verteilt sich die Abschreibung (Wertverlust) auf die jeweiligen Jahre. Die Abschreibungen werden auch in der GuV als Kosten für Einmalausgaben berücksichtigt.

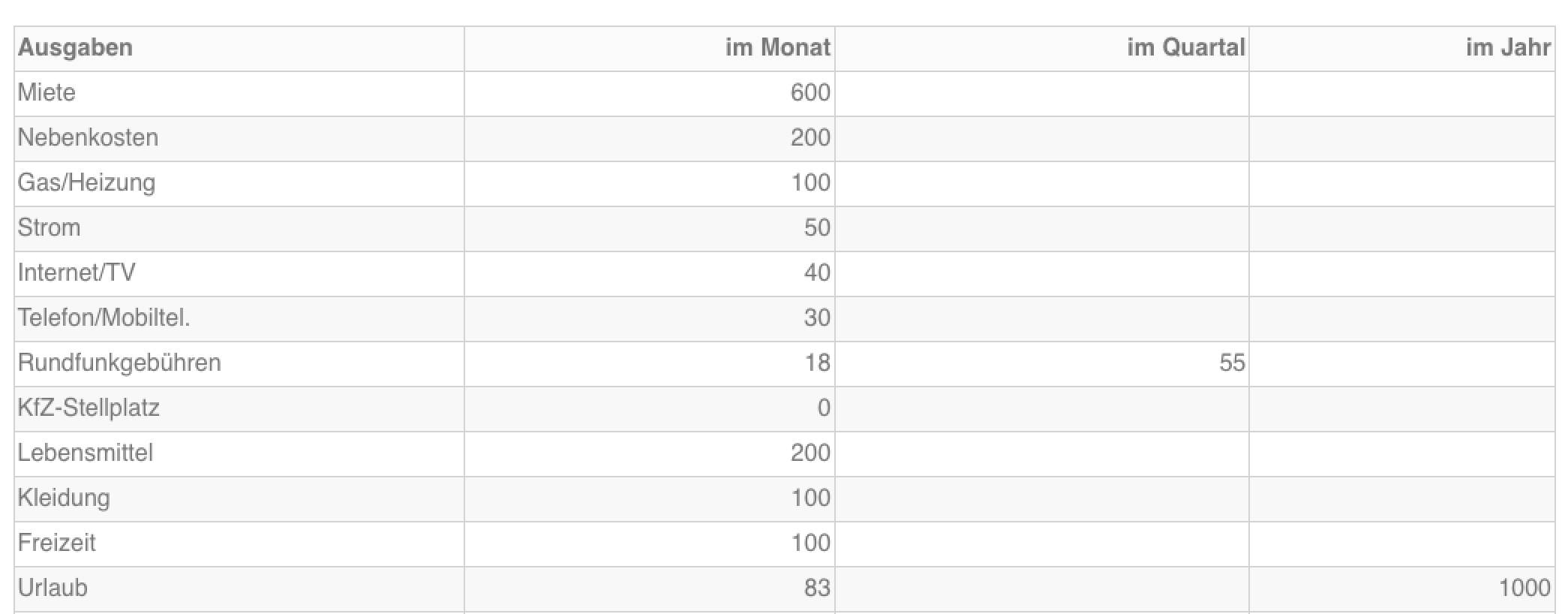

Haushaltsplan - Private Finanzplanerstellung

Der Haushaltsplan ist ein privater Finanzplan und hat zunächst mal nichts mit Deiner Gründung selbst zu tun. Er liefert allerdings eine wertvolle Information, nämlich wieviel Du als Unternehmer aus der Firma entnehmen musst, um Deinen Lebensunterhalt bestreiten zu können - die so genannte Privatentnahme. Dies spielt bei der Beurteilung der Tragfähigkeit Deines Businessplans eine entscheidende Rolle.

Der Haushaltsplan ist somit eine reine Aufstellung aller Kosten, die bei Dir privat anfallen. Von diesen Kosten ziehst Du eventuelle Einnahmen, die Du privat erhältst ab, z.B. Mieteinnahmen, Zinseinnahmen etc. aber auch das Partnereinkommen, sofern ein gemeinsamer Haushalt besteht, ist wichtig, um zu ermitteln, wieviel darüber hinaus noch die Firma abwerfen muss, um alle Ausgaben zu decken.

Wo steht der Finanzplan im Businessplan?

Der Finanzplan ist der wichtigste Teil des Businessplans und steht im Businessplan trotzdem üblicherweise im Anhang. Das liegt einfach daran, dass ein Leser erstmal das Geschäftsmodell verstehen muss, bevor man sich in Zahlen vertiefen kann.

Aufgrund der Bedeutung des Finanzplans steht er im Businessplan dafür direkt am Anfang des Anhangs.

Finanzplan für Gründungszuschuss: Was musst Du wissen?

Die zuständige Behörde für die Gewährung des Gründungszuschusses ist die Arbeitsagentur. Sie schaut Deinen Finanzplan genau an, da sie sicherstellen will, dass sie nicht unnötige Förderungen vergibt. Schließlich verteilt sie mit dem Gründungszuschuss das Geld der Steuerzahler. Auf der anderen Seiten will sie aber auch, dass die Gründung erfolgversprechend ist, weil sie dann keine weitere Unterstützungzahlungen in Form von Arbeitslosengeld zahlen muss. Insofern wird sie den Gründungszuschuss nicht ablehnen, wenn er bei der Gründung hilft. Beachte daher, dass die Arbeitsagentur

- sehen will, dass Dein Geschäft wächst. Es sollte aus der Prognose des Absatzes hervorgehen, dass Deine Geschäftsidee mittelfristig rentabel ist und Du keine weitere Unterstützung des Arbeitsamts mehr benötigtst.

- keine Fördermittel vergibt, wenn Dein Geschäft vermutlich "durch die Decke" geht. Bist Du zu rentabel, benötigst Du ja keine Unterstützung.

Aus dem Finanzplan sollte somit ein Mittelding hervorgehen. Die beste Aussicht auf Förderung hat ein Finanzplan, aus dem hervorgeht, dass das Geschäft rentabel, aber nur durch die Förderung mit Gründungszuschuss realisierbar ist!

Wieviel Zeit brauche ich für die Finanzplanung?

Den Finanzplan zu erstellen, geht schnell, wenn alle nötigen Informationen vorliegen. Mit unserer Finanzplan-Vorlage kannst Du alle Informationen in einer Viertelstunde eintragen.

Schwieriger ist es, die nötigen Informationen erst zu erbringen. Klicke Dich am besten frühzeitig mal durch eine Finanzplan-Vorlage, die Dir gefällt oder nutze unser Finanzplan-Tool, um zu erfahren, welche Informationen benötigt werden. Mache Dir z.B. Gedanken zu

- den Preisen, die Du realistischerweise verlangen kannst

- dem Wareneinkauf - d.h. wie teuer ist es alle Materialien und Informationen für Dein Produkt oder Deine Dienstleistung einzukaufen?

- Wie machst Du Werbung und wie teuer wird diese?

- Welche Investitionen wirst Du tätigen?

- Wie hoch sind Deine privaten Ausgaben, inklusive Freizeit, Urlaub, Lebenshaltung, Versicherung und PKW?